- El contador público auditor de la Universidad de Valparaíso y magíster en Derecho Tributario LLM de la PUC, Nelson Valenzuela, entregó algunos tips especialmente para que las Pymes puedan prepararse para enfrentar este proceso correctamente y no caer en errores y vencimientos de plazos.

Ya ha comenzado a correr el reloj para preparar las declaraciones juradas de la Operación Renta 2022, por lo que desde ahora las empresas deben prepararse para enfrentar este proceso correctamente y no caer en errores y vencimientos de plazos. Para este objetivo, el contador público auditor de la Universidad de Valparaíso y magíster en Derecho Tributario LLM de la PUC, Nelson Valenzuela, entregó algunos tips especialmente para las Pymes.

En primera instancia, el experto contable recomienda que los contribuyentes y contadores verifiquen el estatus de las declaraciones juradas del año tributario anterior, ya que estos saldos y partidas suelen ser saldos de inicio. Luego, y en el supuesto que la empresa se mantiene en el mismo régimen tributario del ejercicio anterior, recomienda planificar el calendario de declaraciones juradas internamente y preparar la información tributaria y contable con al menos dos semanas de anticipación, respecto de cada vencimiento.

“Considerando las condiciones particulares de cada contribuyente, recomendaría iniciar el proceso tributario a mediados del mes de febrero, una vez que los estados financieros se encuentren cerrados y ojalá auditados. Si la fecha de cierre de los estados financieros es posterior a febrero, se recomienda ir en paralelo”, sostuvo el experto tributario.

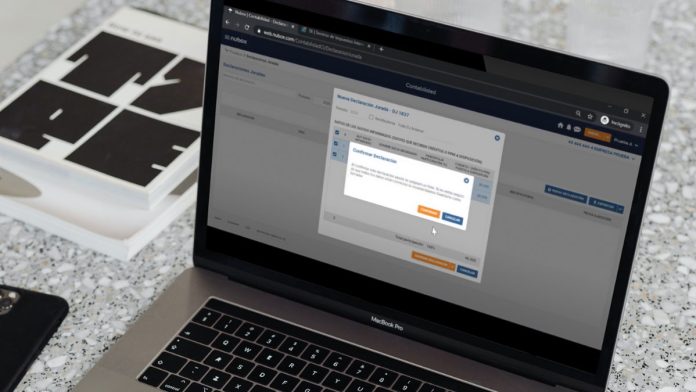

Con la idea de que cada contribuyente pueda agilizar y simplificar el proceso de completar las declaraciones juradas, Valenzuela recomienda invertir en un software contable, como Nubox, que pueda proporcionar certeza de que la información que se está enviando al SII es consistente con la información tributaria de cada empresa, que normalmente es preparada en excel.

“Automatizar los procesos de envío de información tributaria al Sii con tecnología nos ayudará a que los contribuyentes presenten menos observaciones por parte de la autoridad fiscal, así estaremos evitando errores”, agregó Valenzuela.

El experto recomienda considerar los cambios en algunas declaraciones juradas. Destaca que las modificaciones en su mayoría tienen relación con nueva información que se está solicitando a los contribuyentes y también con información relativa a los beneficios que se otorgaron durante la pandemia, tales como los préstamos solidarios, entre otros.

Agrega que “Lo que nunca deben obviar las empresas, y que siempre deben tener presente, es el Suplemento Tributario publicado por el SII para la Operación Renta, tanto en lo que se refiere al formulario 22 como a las declaraciones juradas”.

Los cambios que trae la Operación Renta 2022

La Operación Renta de este año trae cambios en 5 DJ, entre ellos el de la DJ 1879, que considera el cambio del porcentaje de las retenciones al 11,50%. Se elimina además la columna de las rentas de trabajadores de artes y espectáculos.

En cuanto a la DJ de sueldos (1887), también considera la columna nueva del 3% del préstamo a tasa 0%. Respecto a la DJ 1943 de contribuyentes sin contabilidad completa y de rentas presuntas, se incorporó una columna para el crédito por IDPC sin derecho a devolución, respecto a los propietarios o cooperados.

En otros aspectos, la DJ 1947 elimina algunos aspectos administrativos de identificación y corrige la expresión del crédito del art. 33 bis a que este tiene derecho a devolución. Y la DJ 1929 amplía las instrucciones sobre la codificación de las operaciones en el exterior.

En relación con los cambios en algunas declaraciones juradas, Valenzuela señaló la importancia de “destacar que las modificaciones en su mayoría dicen relación con nueva información que se está solicitando a los contribuyentes y también con información relativa a los beneficios que se otorgaron durante la pandemia, tales como los préstamos solidarios, entre otros”.

Multas

Es importante destacar que el no cumplir los procesos de la Operación Renta en los plazos establecidos, significa una infracción que se traduce en multas, que en el caso de la renta sirven del monto base del impuesto que uno adeuda. En cambio para el caso de las DJ, ahí existe un espectro de sanciones que van desde las 0,1 UTM hasta 6 UTM.

Existen otras DJ que son de carácter especial y en estos casos las multas pueden subir hasta 1 UTA (12 UTM), e incluso en el peor de los casos como resulta en la DJ (especial) de “Precios de transferencia”, éstas pueden llegar desde las 10 a 50 UTA.